21 décembre 2021

Pourquoi les APIs sont essentielles à l’essor de l’Embedded Finance 🚀

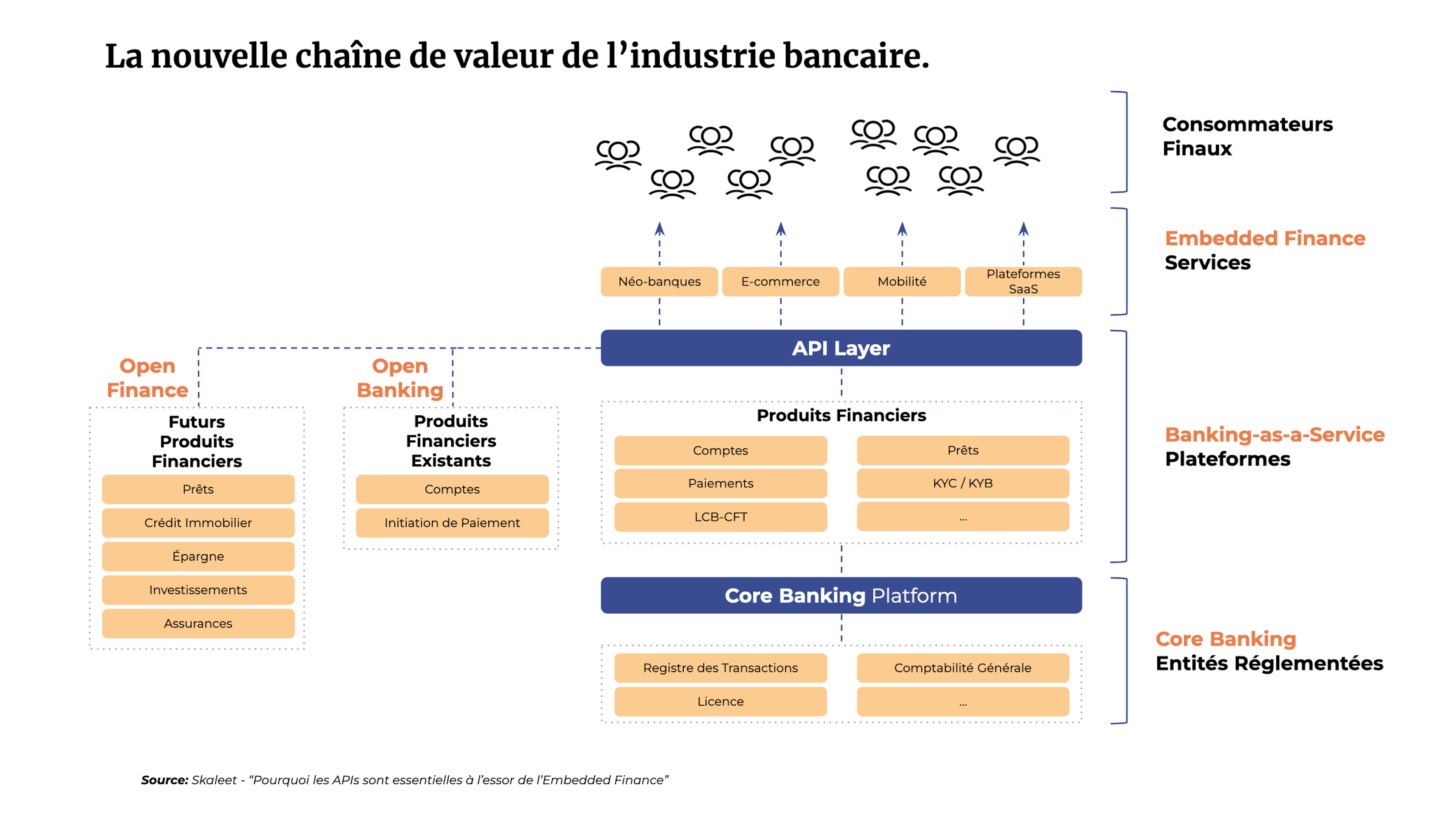

Les APIs ont déclenché une nouvelle vague d'innovations dans les services financiers.

« BaaS », voici un acronyme de plus en plus employé dans le secteur financier. Mais de quoi s’agit-il au juste ? Qu’est-ce que le Banking as a Service ? Quelles opportunités offre-t-il aux banques ? Quelles contraintes techniques engendre-t-il ? Toutes les réponses dans cet article !

Le Banking as a Service, ou BaaS, est un modèle d’affaires qui permet à toute entreprise de proposer des services bancaires à ses clients, sans avoir à obtenir de licence bancaire ou à développer d’infrastructure financière. Comment ? En s’associant à une banque ou à une institution financière, détentrice d’une licence d’Etablissement de Crédit, de Monnaie Électronique ou de Paiement. Ce partenariat permet à l’entreprise non-bancaire de proposer des services financiers en marque blanche : cartes de débit, services de paiement, prêts…

Avec le BaaS, les banques et institutions financières assurent une fonction nouvelle : celle de distributeur B2B de services financiers auprès de tiers non réglementés.

Lire aussi : Banking as a service, banking as a platform, open banking, cloud banking… Le grand lexique de la finance 4.0

Pour mieux comprendre ce qu’est le BaaS, appuyons-nous sur un exemple concret.

Une fintech souhaite lancer une néobanque, basée sur une application mobile dédiée aux 15-25 ans. La fintech recourt aux services d’une Banque en tant que Service afin de proposer à ses clients un compte avec une carte de débit. Elle s’appuie donc sur une banque pour la fourniture des services bancaires régulés de son projet, et peut se concentrer sur le développement de son application mobile.

Cette application communique avec le système informatique de la banque, via APIs et Webhooks. La fintech ne gère pas directement les comptes et l’argent de ses clients : c’est la banque partenaire qui s’en charge. Cette délégation permet à la fintech de gagner un temps considérable. Elle peut être enregistrée comme agent du BaaS en quelques semaines, alors que l’obtention d’un agrément en propre aurait nécessité entre 6 et 12 mois.

Parfois confondus, l’Open Banking et le Banking as a Service désignent deux modèles différents.

Devenu obligatoire en janvier 2018, l’Open Banking consiste en l’ouverture des systèmes d’information des banques. Les données clients peuvent ainsi être partagées à des tiers, prestataires de services financiers.

Ce modèle favorise la collaboration entre les banques et de nouveaux partenaires. C’est ainsi que la fintech de notre exemple peut se connecter aux flux de la banque pour offrir des services bancaires à ses clients.

En somme, l’Open Banking a ouvert la voie au BaaS : la banque a désormais la capacité d’offrir à des tiers la possibilité d’intégrer des produits bancaires sur leur plateforme ou application.

Grâce au Banking-as-a-Service, les banques peuvent multiplier les chaînes de distribution et accroître la portée commerciale de leurs produits. Le BaaS leur permet également d’adresser de nouveaux clients, parfois même de nouveaux segments de clientèle, issus du marché de leurs partenaires. La fintech de notre exemple permet notamment à la banque de toucher, bien qu’en marque blanche, les 15-25 ans grâce à une expérience mobile innovante. Ce modèle accélère alors les opportunités, en donnant à la banque accès à de nouveaux clients.

Le BaaS permet par ailleurs aux banques de faire face à l’émergence des fintechs, en se positionnant comme leur partenaire plutôt que comme leur concurrent. En effet, la néobanque de notre exemple aurait tout à fait pu entreprendre une démarche d’accréditation auprès de l’ACPR, pour devenir un établissement financier régulé. Dans ce cas, la fintech serait entrée en concurrence avec la banque pour les offres adressées aux 15-25 ans. Avec le BaaS en revanche, la néobanque s’adosse à la banque pour gagner du temps et bénéficier de son expertise : elle ne lui pique pas véritablement de part de marché.

Enfin, le modèle de Banque en tant que Service permet aux institutions financières de multiplier leurs sources de revenus directs. Les entreprises non-bancaires s’appuyant sur les banques pour proposer des services financiers deviennent en effet clientes de leur banque-partenaire. Elles paient ainsi la banque pour l’utilisation de ses APIs.

Lire aussi : De nouveaux business models pour un nouvel environnement bancaire

Sur le plan technologique, le BaaS s’appuie sur le Cloud et les APIs (Application Programming Interfaces). C’est ainsi que l’entreprise non-bancaire peut se connecter à la banque et proposer des services financiers à ses clients. Ce fonctionnement implique que la banque adapte sa stratégie IT, de sorte à permettre cette connectivité. Plusieurs axes métiers doivent être étudiés pour déterminer les implications techniques du BaaS :

Pour plus de détails sur ces 4 axes, découvrez notre article : Open Banking : les enjeux technologiques (Traditional IT vs Open IT)

Dans la mesure où elle est multidimensionnelle, l’intégration des APIs dans un contexte de Bank-as-a-Service peut s’avérer complexe. Heureusement, les Core Banking Platforms proposent des solutions ouvertes et modulaires pour faciliter les choses.

Les Core Banking Platforms permettent une gestion et un suivi poussé de l’ensemble des APIs intégrées au SI de la banque, via une interface unique. Ainsi, la banque est en mesure de :

Ce nouveau mode de gestion va permettre un pilotage plus fin de l’APIsation de la banque, avec une vue précise sur chaque API. C’est sur ce constat que La Banque Postale a fait appel au Core Banking Platform de Skaleet.

Cloud natif, Skaleet permet aux établissements financiers d’imaginer, de configurer et d’intégrer de nouveaux produits et expériences utilisateurs, B2C comme B2B. Notre solution permet aux banques de créer des acteurs Banking-as-a-Service, dans un environnement répondant aux standards de sécurité les plus élevés. De quoi élargir vos sources de revenus en toute sérénité ! Vous souhaitez en savoir plus ? Contactez-nous !

Innovation. FinTech. Banque Digitale. Néo-banque. Open Banking. Core Banking. Cloud.

21 décembre 2021

Les APIs ont déclenché une nouvelle vague d'innovations dans les services financiers.

Abonnez-vous à notre Newsletter